【お金の勉強会】介護に関するお金の話

このブログは、5月28日(火)にFMふくやまの「GO!GO!Bびんご」に出演した際の内容です。

よろしければ出演時のラジオのYouTubeもご覧ください。

備後★ズームイン(2024年5月28日(火))お金の勉強会 (youtube.com)

余談ですが、この日は大雨で、当日出演した佐藤がFMふくやまのスタジオに向かう途中、車の水はねにより、背中からびしょぬれになったそうです。

この車の水や泥をはねて歩行者にかけてしまう行為、単なるマナー違反ではありません!

立派な道路交通法違反に当てはまります!

違反点数の付与はありませんが、最大7,000円の反則金に処されます。

気を付けましょう!!

さてここから本題に入ります。

●日本は今、高齢化社会ではなく、すでに超高齢社会です。

来年、2025年には団塊の世代が後期高齢者になり、さらに国民の3人に1人は65歳以上となると言われています。

超高齢社会がますます進むことになりますが、

5月8日に、厚生労働省が、2040年に認知症患者が584万人、認知症予備軍とされる軽度認知障害(MCI)患者が613万人にのぼるとの推計結果を公表しました。

認知症患者はこれまで2040年に802万人に達すると言われていたので、だいぶ減る予想となったことがわかります。

要因としては、成人の喫煙率減少や血圧のコントロールなど健康的な生活を意識したことで、認知機能低下の進行が抑えられたのではないかと分析されていますが、それでも認知症になる人は増えていくと予想されています!

●介護サービスに必要な費用は?

認知症に限らず、介護サービスが必要な方はたくさんいらっしゃると思いますが、自身や親が介護を受けることになった時、どれだけの費用がかかるか、考えたことはありますか?

令和3年に生命保険文化センターがおこなった調査によると、

介護に要した費用は、

・住宅改造や介護用ベッドの購入費など、一時的な費用の合計は平均74万円

・月々の費用が平均8.3万円

となっています。

また、介護をおこなった場所別に介護費用をみると、

・在宅では月平均4.8万円

・施設では月平均12.2万円

となっているそうです。

●月々の生活費にプラスでかかってくる費用をどうやって準備する?

老後2000万円問題が話題になったことは記憶に新しいかと思いますが、最近では物価上昇や円安の影響も受け、4000万円くらい必要なんじゃないかという専門家もいるくらいですから、それに介護費用も上乗せ準備するとなると、一体いくら準備すればいいのか不安になる人も多いのではないでしょうか。

そこで利用していただきたいのが、介護費用を準備するための保険や、認知症に特化して費用を準備するための保険など、介護のための保険商品です!

●介護は高齢者だけのものではない

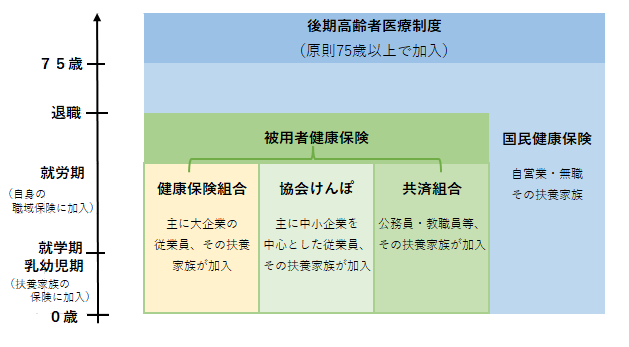

介護のための保険商品に加入するには、病気などに関する告知も必要ですし、公的介護保険制度の要介護1や2などの度合いによっても保険金のお支払い条件が変わってきますが、介護が必要になるのは高齢になってからばかりではありません。

若くても、例えば脳の病気だったり、交通事故によるケガで介護状態になるということもないとは言い切れません。

そんな急な出費にも対応できるのが保険の良いところです!

若いうちはお金が貯まっていなかったり、子どもにお金がかかったりと、自分のためのお金の準備をしていないこともあるでしょう。

そんな中で、一時的に大きな出費があると困るので、いざという時の備えはあるに越したことはありません。

保険をかしこく使いましょう♪

●介護認定を受けたあとも節約したい人必見!

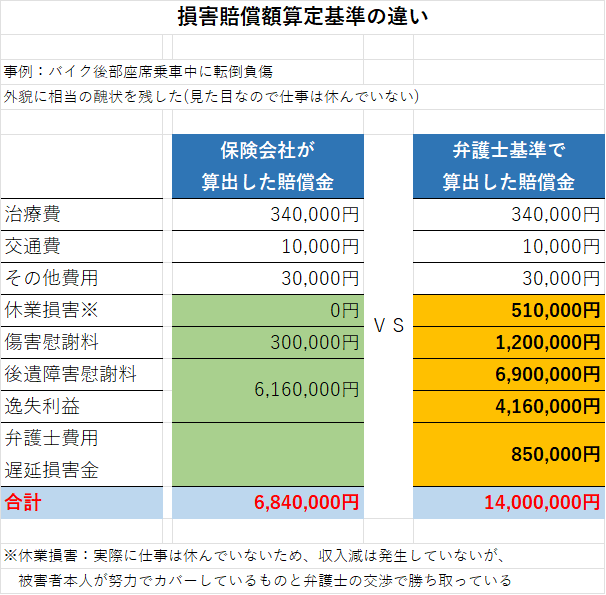

さて、介護費用の準備をすることも大事ですが、介護認定を受けた後は、少しでも出費を抑えたいですよね。

実は、介護認定をうけている方は、公的な制度をしっかり活用することで介護費用の負担がおさえられたり、税金や社会保険料が還付される可能性もあるんです!!

制度の活用によって、数十万から百何十万円と還付された方もたくさんいらっしゃいますが、この方法、介護認定を受けたからといって市役所で教えてもらえるわけではなく…まさに、知っている人だけが得する(かもしれない)オトク情報なんです!

●オトク情報を知りたい方は、弊社にご相談ください!

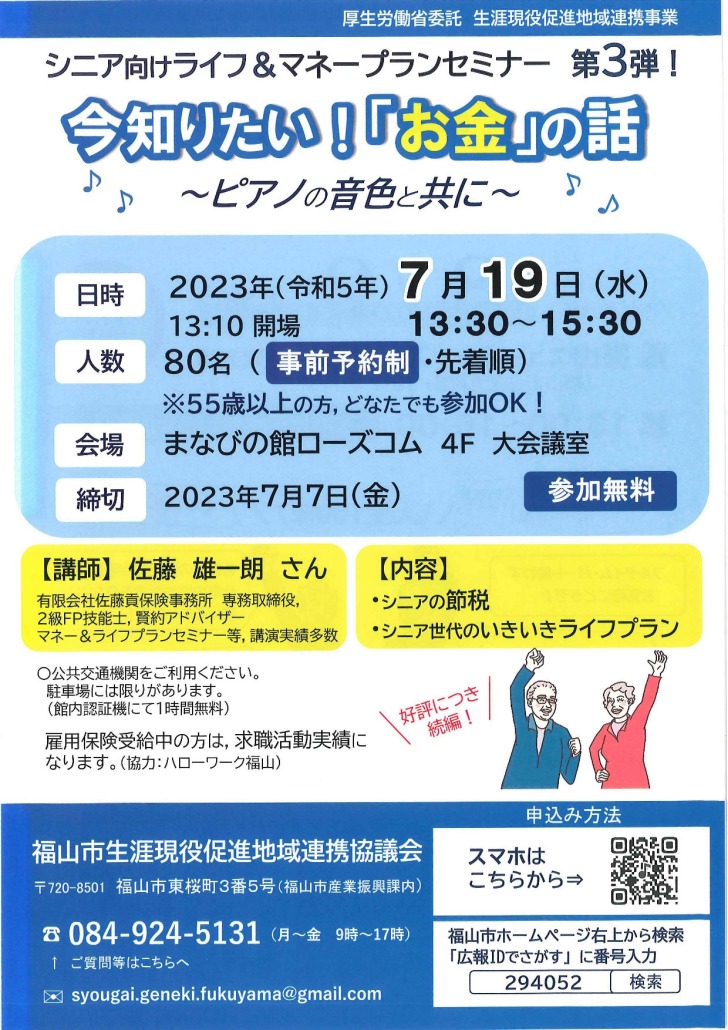

弊社では、上記内容のセミナー開催や、個別相談など、「賢約サポート」というお客様サービスもおこなっています。

親御さんの介護をしている方からのご相談が多く「介護費用が安くなった」「還付金があることにビックリした」などと大変喜んでいただいております!

気になる方はぜひ弊社ほけんコンシェルジュまでご相談ください♪